Investmentfonds objektiv beurteilen

Scope analysiert aktiv gemanagte Investmentfonds. Ziel ist es, die Qualität eines Fondsmanagers nach objektiven Kriterien für einen vorgegebenen Zeitraum zu bewerten.

Das Rating soll es Anlegern erleichtern, mit Hilfe einer neutralen Analyse die Qualität der Investmentfonds zu beurteilen. Damit soll die Auswahl von guten Produkten nach objektiven Kriterien ermöglicht werden.

Historische Daten spielen eine wichtige Rolle

Im Gegensatz zu mathematisch definierten Anlagen wie zum Beispiel strukturierten Anlagezertifikaten ist ein Blick in die Zukunft bei Investmentfonds zunächst nicht möglich. Daher findet die Analyse einerseits auf Grundlage historischer Daten statt. Andererseits fließen auch qualitative Elemente wie zum Beispiel die Qualität des Managements und der Research-Prozesse, die Investitionsstrategie oder das Risikomanagement in die Bewertung mit ein. Das Rating liefert eine Aussage über die Qualität der jeweiligen Investmentfonds und erlaubt so indirekt eine Aussage über die zukünftige Entwicklung. Es wird vor allem untersucht, ob der jeweilige Fonds innerhalb eines gegebenen Zeitraums in den entsprechenden Bewertungsaspekten im Vergleich zu seiner Benchmark und Peergroup einen signifikanten Mehrwert geliefert hat.Beginn macht eine quantitative Analyse

Das Scope-Rating berücksichtigt auf der quantitativen Ebene folgende Kriterien: Performance, Risiko, Kosten und Transparenz. In Bezug auf die Performance analysiert Scope vier Parameter. Erstens: die Outperformance-Wahrscheinlichkeit. Sie zeigt an, wie gut der Fonds im Vergleich zu seinen Mitbewerbern (Peergroup) abgeschnitten hat. Dabei wird die absolute Fondsperformance mit der Durchschnittsperformance der jeweiligen Peergroup verglichen. Zweitens: die normierte Differenzrendite. Diese Kennzahl ist ein risikobereinigtes Performance-Maß und gibt Aufschluss darüber, ob ein Fonds seinen Vergleichsindex (Benchmark) unter Berücksichtigung eines risikolosen Zinssatzes geschlagen hat. Hierbei werden die Fonds einer Peergroup auf das Risiko der Peergroup normiert. Der dritte Aspekt ist das Marktverhalten des Fonds. Dabei beurteilen die Scope-Analysten, wie sich ein Fonds im Vergleich zu seiner Benchmark in aufwärts- beziehungsweise abwärtsgerichteten Börsenphasen entwickelt hat. Und schließlich viertens: die absolute Performance, da am Ende natürlich der absolute Anlageerfolg zählt.

Risikoaspekte haben eine herausgehobene Bedeutung

Ein weiterer wesentlicher Bestimmungsfaktor für das Scope-Rating sind Risiko-Parameter. Scope unterscheidet dabei drei Teilaspekte: Erstens: die Volatilität. Damit ist die historische Schwankungsbreite des Fonds gemeint. Sie wird in annualisierter Form dargestellt. Es gilt: je höher die Volatilität, umso höher das Risiko, kurzfristige Verluste zu erleiden. Zu beachten ist hier, dass neben der klassischen auch die sogenannte Downside-Volatilität gemessen wird. Sie zeigt an, wie hoch der Einfluss sinkender Kurse auf die Gesamtschwankung der Renditen ist.

Der zweite Aspekt ist der maximale Verlust. Er stellt den größten kumulierten prozentualen Wertverlust eines Fonds innerhalb des betrachteten Zeitraums dar. Dieser Risikoparameter ist für den Anleger von großer Bedeutung, denn er ist – im Gegensatz zu anderen Risikokennzahlen – kein rein statistisches Maß, sondern ein tatsächlich in der Vergangenheit aufgetretener Verlust, den der Anleger erleiden musste. Der dritte Risikoaspekt ist die Verlustwahrscheinlichkeit. Diese Kennzahl gibt Aufschluss darüber, wie hoch die Wahrscheinlichkeit ist, dass ein Verlustmonat auftritt. Hierbei wird die Anzahl der Monate mit Verlust der Anzahl der Monate mit einer positiven Wertentwicklung in den letzten fünf Jahren gegenübergestellt.

Qualitative Faktoren entscheiden über die Gesamtqualität

Da quantitative Faktoren nur bedingt als absolutes Qualitätsmaß taugen, prüft Scope auch die Qualität des Managements. Dies erfolgt in einer gesonderten Untersuchung, bei der neben der Investitionsstrategie insbesondere die Research- und die Investitionsprozesse sowie das Risikomanagement untersucht werden. Nur Fonds, die in beiden Bereichen, quantitativ und qualitativ, überzeugen, können dem Anleger auch in Zukunft einen Mehrwert liefern.

Kosten und Transparenz runden das Rating ab

Im Unterschied zu den ersten drei Rating-Indikatoren, welche die Qualität des Fonds beurteilen, zielt der Transparenzindikator auf die Informationsqualität der Produkte. Relevant in diesem Zusammenhang ist vor allem, wie die Informationen zum Fonds dargestellt sind und ob die Risikoaufklärung des Kunden vollumfänglich stattfindet. Ratingskala mit neun Ratingstufen

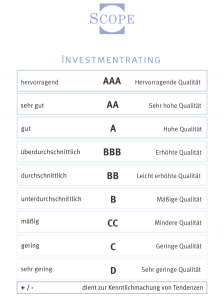

Die Note ergibt sich als gewichteter Mittelwert aus den Parametern. Dabei spielen Ertrag und Risiko eine übergeordnete Rolle. Fonds mit einer niedrigen Bewertung in dem einen Parameter können trotz hoher Bewertung im anderen Parameter keine hohe Gesamtbewertung erhalten. Scope Analysis bewertet das offene Publikumsfonds mithilfe einer neunstufigen Rating-Skala von AAA bis D.

[box title=“Stichworte: Rating & Ranking“ color=“#D67E29″]Unter einem Ranking wird meist eine eindimensional ermittelte Rangordnung verstanden. So könnten Investmentfonds beispielsweise nach den Kriterien Performance oder Verkaufszahlen in eine Reihenfolge gebracht werden.

Ein Rating ist meist umfangreicher als einfache Rankings. Ein Rating greift neben quantitativen Kriterien auch qualitative Aspekte auf, die mithilfe eines systematischen Prozesses analysiert werden. Am Ende des Ratings steht ein umfassendes Urteil über das Analyseobjekt.[/box]

Dieser Text stammt von Sasa Perovic, Director Investmentfonds Scope Analysis.

Interview mit Sasa Perovic.