EY-Studie: Flaute des weltweiten IPO-Marktes 2012

Ernst & Young untersuchte die Börsengange 2012 weltweit und meldet eher bescheidene Zahlen. Für Deutschland sieht die Welt besser aus. Meinen die Autoren.

Die Ergebnisse der Studie in Kurzform:

- Zahl der Börsengänge sinkt 2012 um 32 Prozent

- Das Emissionsvolumen sinkt um 24 Prozent

- Die Zahl der IPOs in Europa hat sich fast halbiert

- Starker Rückgang auch in China

- Relativ stabile Entwicklung in Nordamerika

- Gute Perspektiven für IPO-Markt in Deutschland

Gesamtschau

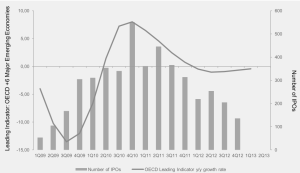

Der weltweite Markt für Börsengänge (Initial Public Offerings, kurz IPOs) ist im Jahr 2012 weiter geschrumpft: Seit Jahresbeginn fanden weltweit 768 Börsengänge statt, bei denen insgesamt 119 Milliarden US-Dollar erlöst wurden – im Vorjahr wurden im gleichen Zeitraum noch 1126 Börsengänge mit einem Volumen von 156 Milliarden US-Dollar gezählt.

In Deutschland hingegen fällt die Jahresbilanz relativ gut aus: Bis November 2012 wurden in Deutschland elf Börsengänge durchgeführt, das Emissionsvolumen lag insgesamt bei 2,4 Milliarden US-Dollar. Damit war das Jahr 2012 – gemessen am Emissionsvolumen – das beste IPO-Jahr in Deutschland seit 2007, als Börsenneulinge insgesamt 9,9 Milliarden US-Dollar einsammelten. Angesichts der guten Entwicklung des Aktienmarktes in Deutschland und der erwarteten relativ stabilen Konjunkturaussichten dürfte sich diese positive Entwicklung im kommenden Jahr fortsetzen.

Das sind Ergebnisse des aktuellen, weltweiten IPO-Barometers des Prüfungs- und Beratungsunternehmens Ernst & Young.

Weltweite Betrachtung

Im Vergleich zu 2010 und 2011 fällt die weltweite Bilanz für die ersten elf Monate des Jahres 2012 schwach aus – die Zahl der Börsengänge liegt in diesem Jahr um 32 Prozent niedriger als im Vergleichszeitraum 2011 und sogar um 36 Prozent niedriger als in den ersten elf Monaten des Jahres 2010.

In allen wichtigen IPO-Märkten wagten weniger Börsenneulinge den Sprung auf Parkett als im Vorjahr – auch in China, das jahrelang Hauptmotor des weltweiten IPO-Marktes war.

Im Gesamtjahr 2010 waren noch 502 Börsengänge chinesischer Unternehmen1 gezählt worden, 2011 immerhin noch 381. In 2012 (bis November) wagten nur 228 IPOs den Gang auf das Parkett. Das Gesamt-Emissionsvolumen verringerte sich sogar von 131 Milliarden US-Dollar im Jahr 2010 und 72 Milliarden US-Dollar 2011 auf 26 Milliarden US-Dollar. Martin Steinbach, Leiter des Bereichs IPO and Listing Services bei Ernst & Young, führt diesen Rückgang unter anderem auf die deutlich gestiegene Zurückhaltung der Investoren in China zurück, die mit Investitionen in Börsenneulinge nicht nur gute Erfahrungen gemacht hätten. „Zudem ebbt der Strom von Börsengängen großer Staatsunternehmen ab. Dennoch war China 2012 der mit Abstand wichtigste IPO-Markt weltweit – und dürfte diese Position auch im kommenden Jahr halten.“

Nordamerika

Ebenfalls rückläufig war die Zahl der IPOs in Nordamerika – nach 172 Transaktionen im Vorjahr wurden im Jahr 2012 bislang 152 Börsengänge in den USA und Kanada gezählt. Das Emissionsvolumen stieg hingegen dank des Facebook-IPO, der 16 Milliarden US-Dollar einbrachte, um 8 Prozent auf 41,5 Milliarden US-Dollar.

Stark geschrumpft ist vor allem der europäische IPO-Markt: Die Zahl der IPOs europäischer Unternehmen ging um 47 Prozent von 260 auf 139 zurück, das Emissionsvolumen reduzierte sich sogar um 64 Prozent von 33 auf 12 Milliarden US-Dollar. „Die europäische Schuldenkrise, die inzwischen auch eine Konjunkturkrise ist, hat die IPO-Aktivitäten europaweit deutlich gebremst“, kommentiert Steinbach.

Positive Entwicklung in Deutschland

Der Börsenplatz Deutschland konnte sich dem europäischen und weltweiten Trend entziehen und einen leichten Aufschwung verzeichnen: Die Zahl der Emissionen in Deutschland ging zwar von 14 auf 11 zurück. Das Emissionsvolumen stieg aber um 8 Prozent von 2,26 auf 2,43 Milliarden US-Dollar. Mit dem Börsengang von Telefónica Deutschland im Volumen von 1,6 Milliarden US-Dollar fand im dritten Quartal des Jahres der größte Börsengang in Deutschland seit der Erstnotiz der Tognum AG im Jahr 2007 statt. Dieser Börsengang war zugleich der zweitgrößte des Jahres 2012 in Europa (hinter dem des russischen Mobilfunkanbieters Megafon) und der zehntgrößte weltweit. Und mit der Erstnotiz des Versicherungsunternehmens Talanx mit einem Volumen von 664 Millionen US-Dollar und DKSH gelangen in Deutschland und der Schweiz weitere große Börsengänge.

„Die beiden großen IPOs im Oktober dieses Jahres zeigen, dass nach mehreren mageren Jahren auch hierzulande noch größere Börsengänge möglich sind – das ist ein wichtiges Signal für den Primärmarkt Deutschland“, stellt Steinbach fest. Dies zeige, dass der Markt inzwischen wieder aufnahmebereit sei. „Allerdings liegen nach wie vor die Preisvorstellungen von Investoren und Börsenkandidaten oft zu weit auseinander.“

Steinbach betont aber: „Die gute Entwicklung des DAX, die geringe Volatilität und ein historisch niedriges Zinsniveau sind gute Rahmendaten für ein positiveres IPO-Sentiment.“ Dass die Furcht vor einer weiteren Eskalation der europäischen Schuldenkrise in den vergangenen Wochen nachgelassen habe, trage ebenfalls zu einer positiven Grundstimmung unter den Marktteilnehmern bei.

Zudem verfüge der Kapitalmarkt über erhebliche Liquidität; dieses Kapital warte darauf, investiert zu werden, so Steinbach. „Unternehmen, die jetzt gut vorbereitet sind, könnten also die Gunst der Stunde nutzen.“

Ausblick 2013

Für das kommende Jahr sieht Steinbach gute Chancen für einen weiteren Aufschwung auf dem deutschen IPO-Markt. „Das Geschäft belebt sich spürbar. Die Unternehmen kommen langsam wieder auf den Geschmack und sehen zunehmend wieder die Chancen, die ein erfolgreicher Börsengang bietet“, so Steinbach. Voraussetzung für ein gutes IPO-Jahr 2013 sei allerdings, „dass einige Kandidaten über ihren Schatten springen und stärker als bislang bereit sind, Kompromisse einzugehen“.

Größter IPOs des Jahres

Der größte Börsengang des Jahres war die Erstnotiz von Facebook, die 16 Milliarden US-Dollar einbrachte. Auf dem zweiten Platz folgt der IPO von Japan Airlines mit einem Emissionserlös von 8,5 Milliarden US-Dollar vor dem Börsengang der mexikanischen Grupo Financiero Santander Mexico (4 Milliarden US-Dollar).

Gemessen an der Zahl der Erstnotierungen liegt im Jahr 2012 die chinesische Börse Shenzhen (129 IPOs) bislang an erster Stelle, gefolgt von der New York Stock Exchange (75).

Zur Studie.